前ページ 株式(22)株式公開買付け ディスカウントTOBとは?

日本は、国内の株式市場が非常に魅力的に整備されているため、それで事足りてしまっている所はありますが、海外に目を向けると、そこにも魅力的な市場がいくつもあります。いくつかの市場を簡単に紹介していきます。

目次

米国市場 世界の中でも圧倒的な規模を誇る市場です

米国市場はベンチャー企業があっという間に大企業に育つ素養があります。さらに大企業が超巨大企業に成長出来る素養もあります。

非常にオープンで開けた市場である事に加え、米ドルが世界の基軸通貨である事、英語が世界の公用語である事、さらには、アメリカ人の進取の気性や、米国が世界一の消費大国である事など、企業が成長出来る環境が整っています。魅力的な銘柄が排出されやすいという事ですね。

世界の株式市場は、年々変化はありますが、2019年で時価総額8,000兆円を越えています。市場別ではNY市場が第1位で3,000兆円強、第2位が同じく米国のNASDAQ市場で1,000兆円強となり、米国だけで世界の半分を占めています。

その他の主だった市場は、日本市場570兆円程、上海420兆円、深圳250兆円、香港400兆円、ロンドン380兆円、ドイツ190兆円などが上位になりますので、如何に米国市場がずば抜けているか分かると思います。

感覚としては、地方出身者が地元の都市を「大きな街だよ」と思っていたのに、東京に来て「でか!びっくり!」となり、しかも電車で数分置きに渋谷やら新宿やら池袋やらが点在する事に絶句し、さして凄いという噂もなかった代々木やら中野やらを見て「地元の俺の街より遥かにでかいじゃん!」てなる感覚でしょうか。

個別企業の時価総額ランキングで見ると、この感覚がわかります。

令和元年(2019年)の世界の時価総額上位10社中7社が、上位50社中31社が米国企業です。日本企業は上位50社では1社だけで、日本ではずば抜けて大きいトヨタ自動車が46位です。因みに上位100社には日本からは93位にソフトバンクグループがいるだけでトヨタ自動車と2社だけになります。そのソフトバンクも、創業期はヤフーを通じて米国で育った企業と言っても良いと思います。

日本のトップクラスの企業の時価総額が10兆円前後なのに対して、世界のトップクラスの企業の時価総額は100兆円に迫ります。そして、その世界トップクラスの企業の大半は米国の企業になります。

因みに平成元年(1989年)、日本がバブル真盛りの頃は、世界の時価総額上位10社中7社が、上位50社中32社が日本企業でした。凄かったんですねニッポン。

時価総額

企業の規模や資産、ブランド力、将来性など引っくるめて、その企業の価値を表すものが時価総額になります。総発行株式数×株価で表され、文字通りその企業の値段になります。

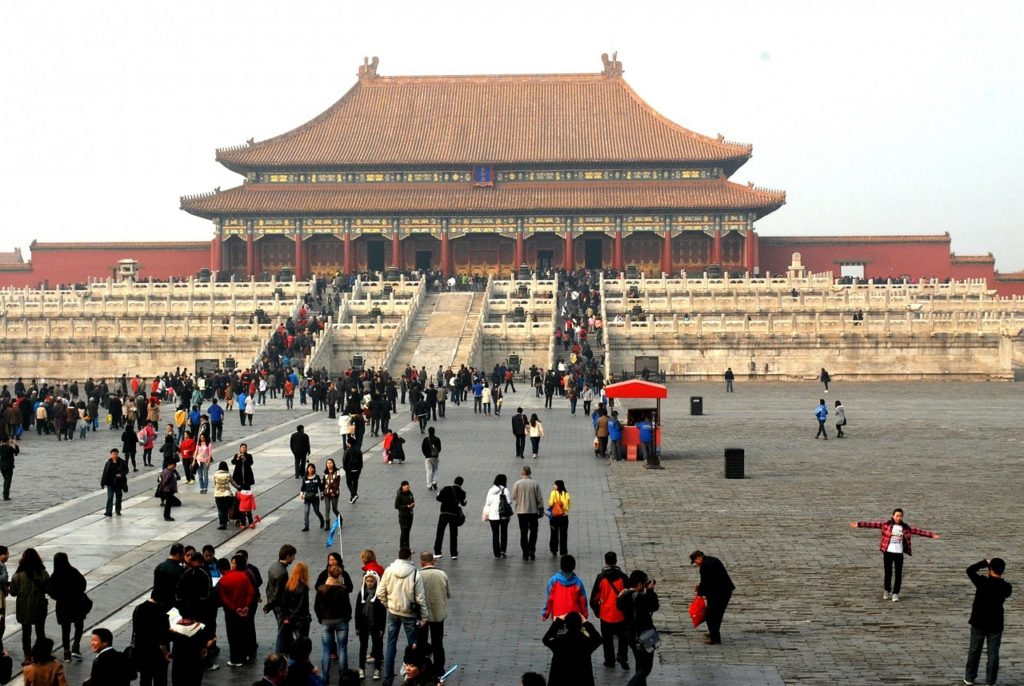

成長著しい中国市場 成長性と消費大国としての魅力

中国には上海取引所と香港取引所があり、他にも深圳取引所などもあります。

令和元年(2019年)の世界の時価総額ランキングには、上位10社に2社が、上位50社に7社がランクインしています。この数は米国についで断トツの第2位です。中国も世界の消費大国という点では、米国と同じです。

因みにバブル真盛りの頃の日本も消費大国でした。消費大国というのは、分かりやすくイメージすると世界の大口のお客様というイメージです。立場が強いのがわかると思います。

2011年~2020年(予測を含む)の世界各国のGDP経済成長率は、日本が-0.1%~2.0%、米国1.5%~2.9%、先進国平均が1.2%~2.2%なのに対して、中国は6.2%~9.5%もあり、これは新興国平均の4.3%~6.3%をも上回っています。

非常に魅力的な市場である一方で、例えばこのGDP経済成長率の数字にしても、「こんなに短期間で分かるわけないのに。」というタイミングで発表された事があったり、また、国内企業も海外企業も政治の影響を大きく受ける事があるなど、独特のリスクは有しています。しかし、そのリスクを上回る成長性と消費大国としての魅力があるからこそ、それでも世界からお金や人が集まるという事かと思います。

中国は、西側諸国とは色々と考え方の違いもありますが、清濁合わせ呑んで成長していくといった印象でしょうか。

新興国 成長性という魅力と、インフレ率というリスク

インドやインドネシア、ブラジルなどの新興国。国によって無いものもありますが、新興国のストロングポイントは、高い成長性、広い国土、豊富な資源、平均年齢の低い人口ピラミッドなどが挙げられます。リスクとしては、インフレ率の高さや、政治リスク、そもそも働くのが嫌いな国民性などの国もあります。

国の辿る成長軌道については、高度成長期の日本と比べるとイメージしやすいとは思いますが、日本人が非常に勤勉であったという事や、何より、現代は世界中に投資資金が余っているなど、大きな環境の違いもあり、投資の成果としてはあまり参考にはならないかと思います。

しかし、世界の今後を話し合う会議も、G7からG20に移っていたり、世界的な重要性や投資対象としての魅力は高まっています。

因みに、新興国の株式をハイリスクハイリターンと説明されている事が多いと思いますが、新興国の株式に投資する場合、殆どは国を代表するような銘柄に投資すると思います。私の感覚では、日本のベンチャー企業などの新興市場の株式の方が遙かにハイリスクハイリターンだと思います。

G20加盟国

G7加盟国の米国、イギリス、フランス、ドイツ、イタリア、カナダ、日本と、EU、ロシア、中国、インド、インドネシア、ブラジル、南アフリカ、サウジアラビア、オーストラリア、韓国、メキシコ、アルゼンチン、トルコの20カ国。

欧州市場 誰もが知る魅力的なブランド力のある大企業

ロンドンやパリ、フランクフルト、ユーロネクストなどのヨーロッパ市場。ヨーロッパ市場は市場全体の魅力というよりは、どちらかというと、そこに上場している世界的な大企業が個別に投資対象として魅力あるという感じです。世界的に知られたブランドが数多くあります。

新興国の株式や欧州の株式は、取引きのある証券会社でその市場を扱っていなくても、米国市場を扱っていれば、ADR(米国預託証券)という形で取引き出来る銘柄もたくさんあります。

ADR(米国預託証券)

これを正確に上手く説明出来る気がしないので、正確に知りたい方は「ADRとは」などで検索してみて下さい。替わりに、検索では出てこないような説明方法で、ざっくりと説明しておきます。

現在は電子取引になっていますが、ちょっと前まで、株式は紙の券面で発行されておりました。取引きが成立すると、現金と株券を交換していました。

なので、国内株式を例にとると、昔々は例えば、北海道の人が株を売って、九州の人が買ったなら、仲介人(証券会社)は、北海道の人から株券を預り、九州の人とお金と交換で株券を渡していました。だから受渡に4日も必要だったんですね。

その不便を解消するために、証券会社で株券を預り、替わりに預り証を発行する預り証取引が生まれました。しかしこの方式でも、海外の株式を取引きするためには、大切な株券を外国で保管する外国証券口座が必要になります。また、決済や配当金も現地通貨建てになります。日本人はみんなそうしています。

しかし、アメリカンはそんな面倒な事はしません。世界の中心に住む王様で、合理的な考え方の持ち主です。米ドル建てで、現地の株価と為替に連動する疑似証券を作ってしまえば良いと考えたのです。という事で、米国の四大商業銀行が発行元(預託銀行)となって、その信用力を担保に発行される事となった疑似証券がADRです。

スポンサーリンク

スポンサーリンク

次回から、個別の海外市場のお話と思ったのですが、まずはその説明のために、日本人と日本市場の特徴についてです。

-

-

株式(24)日本人の投資行動と貯蓄・デフレ・為替

皆さん御存じのように、日本人は他国に比べて貯蓄は一生懸命するが、投資はしない傾向にあります。なぜでしょうか。実は「そりゃそうなるよね。」と思える理由が色々と浮かんできます。

-

-

株式(22)株式公開買付け ディスカウントTOBとは?

TOBは、一般的なTOBもディスカウントTOBも、買付ける方は何らかのビジョンを持って行います。何らかのアクションを起こすつもりでしょう。この状態で株価が下がっているのであれば、中長期的な投資妙味はあると思います。